- Tủ lạnh giảm sốc đến 50% Khuyến mãi mới

- SALE KHỔNG LỒ - GIẢM SỐC 21 - 50%

- Tháng Panasonic - quà ngập nhà

- Đổi tủ lạnh - Máy lạnh cũ lấy PANASONIC thu hồi 2 triệu

- Đổi máy giặt cũ lấy PANASOIC thu hồi 2 triệu

- Tháng 9 may mắn cũng Panasonic

- Nội thất sale khổng lồ

![Khuyến mãi mới]()

- Gia dụng giảm sốc đến 50%

- Di động giảm sốc đến 50%

- Trả góp 0% & Khuyến mãi

- Kinh nghiệm mua sắm

- Thủ thuật

- Kiến thức

Cách tính thuế thu nhập cá nhân và các công cụ hỗ trợ

Tác giả: Ái PhiNgày cập nhật: 04/08/2025 16:52:43Tác giả: Ái Phi14861Việc hiểu rõ cách tính thuế thu nhập cá nhân và nắm bắt các công cụ tính thuế là vô cùng quan trọng đối với mỗi công dân, đặc biệt là người lao động. Điều này giúp đảm bảo nghĩa vụ thuế của bạn được thực hiện đúng quy định và tránh những sai sót không đáng có. Bài viết này sẽ cung cấp cái nhìn toàn diện về các quy định và phương pháp tính thuế TNCN, đồng thời gợi ý một số công cụ hữu ích giúp bạn thực hiện một cách dễ dàng và chính xác. Cùng tìm hiểu ngay sau đây nhé!

Cách tính thuế thu nhập cá nhân

1. Cách tính thuế thu nhập cá nhân

Thuế thu nhập cá nhân (TNCN) là khoản thuế mà người có thu nhập phải nộp cho Nhà nước sau khi đã trừ đi các khoản giảm trừ theo quy định. Cách tính thuế TNCN sẽ có sự khác biệt tùy thuộc vào đối tượng nộp thuế là cá nhân cư trú hay cá nhân không cư trú tại Việt Nam, đồng thời cũng khác nhau theo loại hình hợp đồng lao động. Quy định cụ thể như sau:

1.1 Đối với Cá nhân cư trú tại Việt Nam

Cá nhân cư trú là người có mặt tại Việt Nam từ 183 ngày trở lên trong một năm dương lịch hoặc năm tính thuế 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam, hoặc có nơi ở thường xuyên tại Việt Nam.

Đối với cá nhân có hợp đồng lao động từ 3 tháng trở lên

Đây là trường hợp phổ biến nhất, cách tính thuế thu nhập cá nhân sẽ áp dụng công thức lũy tiến từng phần như sau:

Bước 1 - Xác định Tổng thu nhập chịu thuế: Tổng thu nhập chịu thuế = Tổng thu nhập từ tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công.

Bước 2 - Xác định các khoản thu nhập được miễn thuế: Các khoản thu nhập được miễn thuế thường bao gồm: phụ cấp ăn trưa, phụ cấp điện thoại (nếu có chứng từ hợp lệ), công tác phí và các khoản chi phí liên quan trực tiếp đến công việc được thanh toán theo quy định.

Bước 3 - Xác định Thu nhập tính thuế: Thu nhập tính thuế = Tổng thu nhập chịu thuế - Các khoản giảm trừ (quy định các khoản giảm trừ xem thêm bên dưới)

Bước 4 - Xác định Thuế TNCN phải nộp: Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất (theo biểu lũy tiến từng phần xem thêm bên dưới)

Tính thuế đối với cá nhân có hợp đồng lao động từ 3 tháng trở lên

Quy định về các khoản giảm trừ khi đóng thuế TNCN bao gồm:

Giảm trừ gia cảnh:

- Bản thân người nộp thuế: 11 triệu đồng/tháng (132 triệu đồng/năm).

- Mỗi người phụ thuộc: 4,4 triệu đồng/tháng (52,8 triệu đồng/năm). Người phụ thuộc bao gồm con cái dưới 18 tuổi, con từ 18 tuổi trở lên bị khuyết tật không có khả năng lao động, cha mẹ, vợ/chồng không có khả năng lao động hoặc ngoài độ tuổi lao động và không có thu nhập hoặc thu nhập dưới mức quy định.

Các khoản đóng bảo hiểm bắt buộc: Bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp theo quy định của pháp luật.

Các khoản đóng góp từ thiện, nhân đạo, khuyến học: Các khoản đóng góp này phải có chứng từ xác nhận theo quy định.

Quỹ hưu trí tự nguyện: Mức đóng góp tối đa được trừ là 1 triệu đồng/tháng.

Biểu thuế suất lũy tiến từng phần đối với thu nhập từ tiền lương, tiền công như sau:

| BẬC | THU NHẬP TÍNH THUẾ/THÁNG (TRIỆU ĐỒNG) | THUẾ SUẤT (%) |

|---|---|---|

| 1 | Đến 5 | 5 |

| 2 | Trên 5 đến 10 | 10 |

| 3 | Trên 10 đến 18 | 15 |

| 4 | Trên 18 đến 32 | 20 |

| 5 | Trên 32 đến 52 | 25 |

| 6 | Trên 52 đến 80 | 30 |

| 7 | Trên 80 | 35 |

Ví dụ cụ thể:

Anh Nguyễn Văn A là nhân viên của Công ty X tại TP.HCM, ký hợp đồng lao động không xác định thời hạn (tức là trên 3 tháng). Anh A có các thông tin thu nhập và giảm trừ trong tháng 6/2025 như sau:

Tổng thu nhập từ tiền lương, tiền công (chưa trừ các khoản miễn thuế): 35.000.000 VNĐ

Các khoản được miễn thuế theo quy định:

- Phụ cấp ăn trưa: 730.000 VNĐ (đã bao gồm trong tổng thu nhập, phù hợp quy định)

- Công tác phí được thanh toán theo hóa đơn hợp lệ: 1.500.000 VNĐ

Các khoản đóng góp bắt buộc:

- Bảo hiểm xã hội (8% lương): 2.800.000 VNĐ

- Bảo hiểm y tế (1.5% lương): 525.000 VNĐ

- Bảo hiểm thất nghiệp (1% lương): 350.000 VNĐ

Số người phụ thuộc đã đăng ký giảm trừ: 2 người (gồm 1 con nhỏ và 1 mẹ già không có khả năng lao động).

Không có các khoản đóng góp từ thiện, nhân đạo, khuyến học hay quỹ hưu trí tự nguyện trong tháng này.

Tính thuế TNCN mà anh Nguyễn Văn A phải nộp trong tháng 6/2025 như sau:

Bước 1 - Tính Tổng thu nhập chịu thuế:

Tổng thu nhập chịu thuế = Tổng thu nhập từ tiền lương, tiền công - Các khoản thu nhập được miễn thuế, vậy:

- Tổng thu nhập chịu thuế = 35.000.000 VNĐ - (730.000 VNĐ + 1.500.000 VNĐ)

- Tổng thu nhập chịu thuế = 32.770.000 VNĐ

Bước 2 - Tính Các khoản giảm trừ:

Các khoản giảm trừ bao gồm:

- Giảm trừ bản thân: 11.000.000 VNĐ/tháng

- Giảm trừ người phụ thuộc: 2 người (mức giảm trừ mỗi người phụ thuộc: 4.400.000 VNĐ/tháng). Suy ra, tổng giảm trừ người phụ thuộc = 2 x 4.400.000 VNĐ = 8.800.000 VNĐ.

- Các khoản đóng bảo hiểm bắt buộc: Tổng đóng bảo hiểm = 2.800.000 VNĐ (BHXH) + 525.000 VNĐ (BHYT) + 350.000 VNĐ (BHTN) = 3.675.000 VNĐ

Như vậy, tổng các khoản giảm trừ của anh Nguyễn Văn A = Giảm trừ bản thân + Giảm trừ người phụ thuộc + Tổng đóng bảo hiểm bắt buộc = 11.000.000 VNĐ + 8.800.000 VNĐ + 3.675.000 VNĐ = 23.475.000 VNĐ

Bước 3 - Tính Thu nhập tính thuế:

Thu nhập tính thuế = Tổng thu nhập chịu thuế - Tổng các khoản giảm trừ = 32.770.000 VNĐ - 23.475.000 VNĐ = 9.295.000 VNĐ

Bước 4 - Áp dụng Biểu thuế suất lũy tiến từng phần để tính thuế TNCN phải nộp:

Với Thu nhập tính thuế là 9.295.000 VNĐ, ta sẽ áp dụng biểu thuế suất lũy tiến từng phần như sau:

| BẬC | THU NHẬP TÍNH THUẾ/THÁNG (TRIỆU ĐỒNG) | THUẾ SUẤT (%) | SỐ THUẾ PHẢI NỘP (TỪNG BẬC) |

|---|---|---|---|

| 1 | Đến 5 triệu đồng | 5% | 5.000.000 x 5% = 250.000 VNĐ |

| 2 | Trên 5 đến 10 triệu đồng | 10% | 9.295.000 - 5.000.000) x 10% = 4.295.000 x 10% = 429.500 VNĐ |

Ta có: Tổng thuế TNCN phải nộp = Số thuế bậc 1 + Số thuế bậc 2 = 250.000 VNĐ + 429.500 VNĐ = 679.500 VNĐ

Như vậy, trong tháng 6/2025, anh Nguyễn Văn A sẽ phải nộp 679.500 VNĐ tiền thuế thu nhập cá nhân.

Đối với cá nhân có hợp đồng lao động dưới 3 tháng hoặc không có hợp đồng

Đối với những cá nhân này, thuế TNCN thường được khấu trừ 10% trên tổng thu nhập trước khi chi trả:

Thuế TNCN = Tổng thu nhập x 10%

Nếu tổng mức trả thu nhập từ 2 triệu đồng/lần trở lên mà cá nhân không đăng ký mã số thuế hoặc chưa đăng ký người phụ thuộc thì phải khấu trừ 10% thuế TNCN. Cá nhân có thể làm cam kết 02/CK-TNCN để tạm thời chưa khấu trừ 10% nếu tổng thu nhập ước tính sau giảm trừ không đến mức phải nộp thuế.

1.2 Đối với Cá nhân không cư trú

Cá nhân không cư trú là người không đáp ứng các điều kiện của cá nhân cư trú. Thuế TNCN đối với cá nhân không cư trú được tính theo công thức đơn giản hơn:

Thuế TNCN = Thu nhập chịu thuế x 20%

Mức thu nhập chịu thuế ở đây là tổng thu nhập mà cá nhân không cư trú nhận được từ Việt Nam, không được áp dụng giảm trừ gia cảnh.

2. Các yếu tố ảnh hưởng đến cách tính thuế TNCN

Việc tính thuế TNCN không chỉ đơn thuần là áp dụng công thức mà còn phụ thuộc vào nhiều yếu tố cụ thể của từng cá nhân và gia đình. Sau đây là một số yếu tố có thể ảnh hưởng đến cách tính thuế TNCN mà bạn nên lưu ý:

- Mức thu nhập: Thu nhập càng cao, thuế suất áp dụng có thể càng lớn do áp dụng biểu thuế lũy tiến.

- Số lượng người phụ thuộc: Mỗi người phụ thuộc hợp lệ sẽ được giảm trừ thêm 4,4 triệu đồng/tháng, làm giảm đáng kể thu nhập tính thuế.

- Các khoản đóng bảo hiểm: Khoản đóng bảo hiểm bắt buộc là một trong những khoản giảm trừ quan trọng.

- Các khoản đóng góp từ thiện, nhân đạo, khuyến học: Nếu bạn có những khoản đóng góp này thì cần có đầy đủ hóa đơn, chứng từ hợp lệ để trừ ra khi tính thuế TNCN.

3. Các khoản thu nhập được miễn thuế và các khoản giảm trừ khác

Các khoản thu nhập được miễn thuế và các khoản giảm trừ

Để tính thuế TNCN chính xác, việc nắm rõ các khoản thu nhập được miễn thuế và các khoản giảm trừ là rất quan trọng:

Thu nhập được miễn thuế:

- Tiền ăn giữa ca, làm thêm giờ (đáp ứng điều kiện).

- Phụ cấp điện thoại (có chứng từ).

- Công tác phí, chi phí đi lại phục vụ công việc.

- Thu nhập từ chuyển nhượng bất động sản giữa vợ với chồng, cha đẻ với con đẻ, mẹ đẻ với con đẻ…

- Tiền bồi thường hợp đồng bảo hiểm nhân thọ, phi nhân thọ.

- Tiền lương hưu được chi trả theo quy định.

- Thu nhập từ lãi tiền gửi, lãi trái phiếu chính phủ.

Các khoản giảm trừ: Ngoài giảm trừ gia cảnh và bảo hiểm bắt buộc đã nêu ở trên, còn có:

- Các khoản đóng góp vào quỹ hưu trí tự nguyện theo quy định.

- Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Việc kê khai đầy đủ và chính xác các khoản giảm trừ sẽ giúp giảm đáng kể số thuế TNCN phải nộp.

4. Công cụ tính thuế thu nhập cá nhân

Hiện nay có nhiều công cụ giúp bạn tính thuế thu nhập cá nhân

Để đơn giản hóa quá trình tính toán, nhiều tổ chức và cá nhân đã phát triển các công cụ tính thuế thu nhập cá nhân trực tuyến hoặc trên Excel, giúp người dùng nhanh chóng xác định số thuế phải nộp.

4.1 Các công cụ tính thuế TNCN Online

Các website uy tín thường cung cấp công cụ tính thuế TNCN trực tuyến, cho phép người dùng nhập các thông tin như tổng thu nhập, số người phụ thuộc, các khoản đóng bảo hiểm,… để nhận kết quả nhanh chóng. Các công cụ này giúp người dùng tiết kiệm thời gian và giảm thiểu sai sót so với việc tự tính thủ công.

4.2 Tính thuế TNCN bằng Excel

Đối với những người muốn tự quản lý và kiểm soát việc tính toán, việc sử dụng Excel là một lựa chọn hiệu quả. Bạn có thể tự tạo bảng tính với các công thức đã được lập trình sẵn để nhập dữ liệu thu nhập, giảm trừ và tự động tính toán ra số thuế phải nộp.

5. Lời kết

Việc nắm vững cách tính thuế thu nhập cá nhân và biết cách sử dụng các công cụ tính thuế là kỹ năng thiết yếu trong bối cảnh kinh tế hiện đại. Hy vọng bài viết này đã cung cấp cho bạn những thông tin hữu ích và toàn diện, giúp bạn tự tin hơn trong việc quản lý nghĩa vụ thuế của mình. Hãy luôn cập nhật thông tin từ các nguồn chính thống để đảm bảo việc nộp thuế đúng và đủ, góp phần vào sự phát triển chung của đất nước nhé!

Vivo V30E (12GB+256GB)

- 12GB+256GB

- 8GB+256GB

Samsung Galaxy S24 Ultra 5G (12GB+256GB) Xám

Vivo Y03 (4GB+64GB)

- Y03T (4GB+64GB)

- Y03T (4GB+128GB)

- Y03 (4GB+64GB)

- Y03(4GB+128GB)

Bài viết liên quan

Cách sử dụng Xiaomi AI Translator để giao tiếp dễ dàng hơn

4,902

Cách sử dụng Xiaomi AI Subtitles đơn giản mà ai cũng có thể thực hiện

2,591

Cách sử dụng Xiaomi AI Writing hiệu quả để nâng cao chất lượng công việc

1,125

Cách cài Windows 11 dễ dàng với các bước hướng dẫn chi tiết

1,466

Hướng dẫn cách tính lãi suất tiết kiệm ngân hàng đơn giản, chính xác

1,054

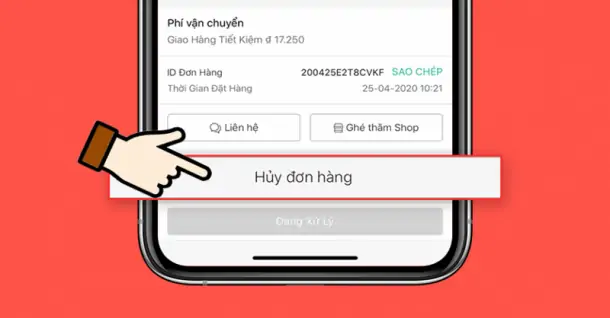

Hướng dẫn cách hủy đơn hàng trên Shopee nhanh chóng, dễ thực hiện

1,206Tải app Dienmaycholon

Tải app theo dõi thông tin đơn hàng và hàng ngàn voucher giảm giá dành cho bạn.

Tin nổi bật

Tết Nhất Có Ai, Mã Đáo Trọn Lộc Tài

Khi mua các dòng TV LG thuộc danh sách khuyến mãi, khách hàng sẽ được tặng quà giá trị tương ứng, bao gồm: - TV LG OLED EVO AI 55C5 – Trị giá 42.090.000đ - TV LG UHD AI 43UA8450 – Trị giá 10...884

Mua Điện Thoại Vivo Tặng Vàng

Áp dụng cho khách hàng mua các dòng điện thoại Vivo chính hãng sau đây (bao gồm nhiều phiên bản dung lượng): - Vivo V50 Lite 5G (12GB/256GB) - Vivo Y39 5G (8GB/256GB) - Vivo Y29 (8GB/12...2790

Toshiba Sắm Lớn Cỡ Nào - Lì Xì Cỡ Đó

Khách hàng mua sắm sản phẩm tủ lạnh, máy giặt, máy sấy theo danh sách áp dụng tại hệ thống Siêu Thị Điện Máy - Nội Thất Chợ Lớn trong thời gian diễn ra chương trình sẽ có cơ hội nhận quà tặng hấp dẫn ...3439

Mua Tủ Lạnh - Máy Giặt - Máy Sấy Samsung. Thanh Toán MoMo Hoàn Tiền Đến 1.5 Triệu Đồng

Từ ngày 20/01/2026 đến ngày 28/02/2026, ưu đãi dành cho khách hàng Điện Máy Chợ Lớn khi mua sắm sản phẩm Samsung tại website https://dienmaycholon.com ...5504

Thương hiệu xứng tầm, ưu đãi đẳng cấp - Mua Hisense trúng xe BYD

THƯƠNG HIỆU XỨNG TẦM, ƯU ĐÃI ĐẲNG CẤP ...5456